德银年度违约研究报告显示,美国贷款违约率明年恐逼近2008年金融危机期间的峰值,并警告称:别指望美联储会出手救市……

德意志银行在周三发布的年度违约研究报告中称,美国和欧洲企业的债务违约浪潮即将来临,并将其部分归因于央行采取的15年来最快的货币紧缩步伐。

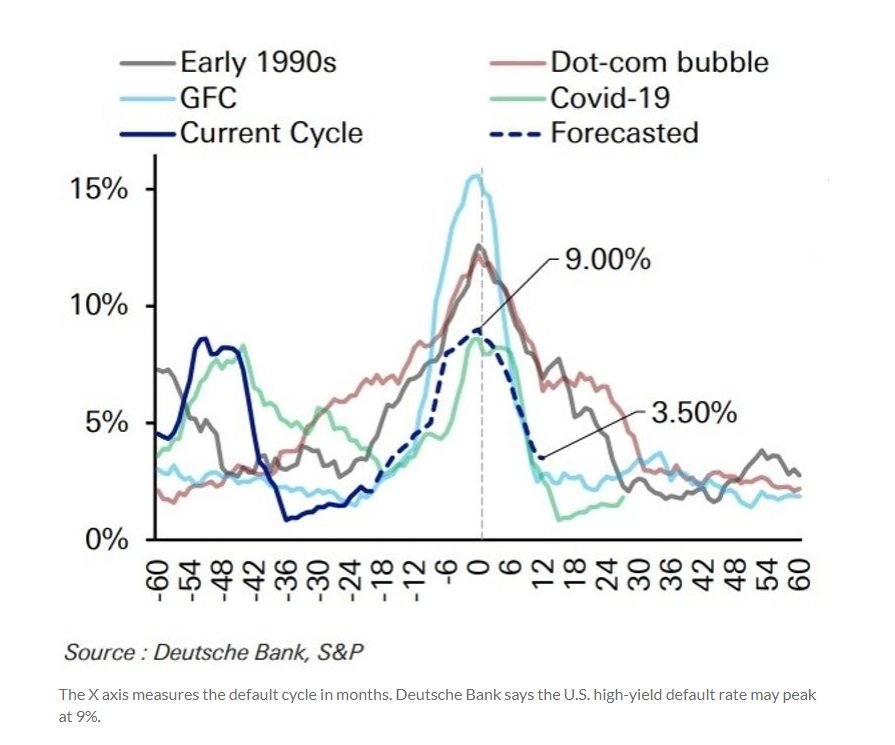

德意志银行团队表示:“违约浪潮迫在眉睫。”该银行预计,违约率将在明年第四季度见顶,预计美国高收益债券的违约率可能将达到9%,美国贷款的违约率可能将提高到11.3%,欧洲高收益债券的违约率可能上升至4.4%,而欧洲贷款的违约率则可能达到7.3%。

德意志银行认为,包括美联储在内的主要央行为抑制通胀而大幅加息,加大了全球经济衰退的风险。欧洲最大的经济体德国已经陷入衰退。该团队称:

“美联储和欧洲央行15年来最紧缩的政策,刚好碰上了企业杠杆率上升,这是建立在利润率紧张的基础上的。杠杆贷款市场尤其如此,在零利率和央行量化宽松的推动下,融资收购的杠杆率年复一年地上升。”

德意志银行指出,美国贷款违约率峰值预计将达到11.3%,接近历史最高水平,2007-2008年全球金融危机期间其峰值为12%,上世纪90年代末美国科技泡沫期间的峰值则为7.7%。该银行称,不要指望美联储会出手救市,因为美联储还在继续抗击通胀。

欧洲企业的违约风险似乎低于美国同行,因为评级较高的债券比例较高,且欧洲财政支持力度加大,科技等高增长行业的债务规模也比较低。

不过,德意志银行表示,在欧洲高收益债券市场中,房地产是面临压力最大的行业,占欧洲所有高收益不良债券的一半以上。该银行指出,企业私募股权所有者提供的新资本、欧洲的财政刺激措施以及央行降息,可能有助于缓解一些风险,避免出现最坏情况。

德意志银行认为,这仍无法阻止违约率上升的基本情况。该银行的策略师们表示,鉴于本轮高收益债券指数的质量有所改善,以及过去15年来全球贷款违约率一直很低,投资者可能还没有做好(应对违约潮的)准备。

策略师们通过对处于不良水平的投机级市场的比例进行量化发现,从历史上看,不良资产比率会领先违约周期约12至16个月。按照不良资产比率对违约率进行回归后,他们发现,目前美国高收益债券市场明年第三季度的违约率为3.6%,欧洲高收益债券的违约率预计略高于2.2%。策略师们表示:

“在我们看来,相对于经济背景而言,高收益债券的交易价格仍然过高,我们继续建议逢高抛售,并在可能的情况下增持优质债券。”

以上就是本篇文章【2008年危机级别的违约大潮恐卷土重来?别指望美联储出手!】的全部内容了,欢迎阅览 ! 文章地址:http://lanlanwork.gawce.com/news/2152.html 资讯 企业新闻 行情 企业黄页 同类资讯 首页 网站地图 返回首页 阁恬下移动站 http://lanlanwork.gawce.com/mobile/ , 查看更多