重要信息点评

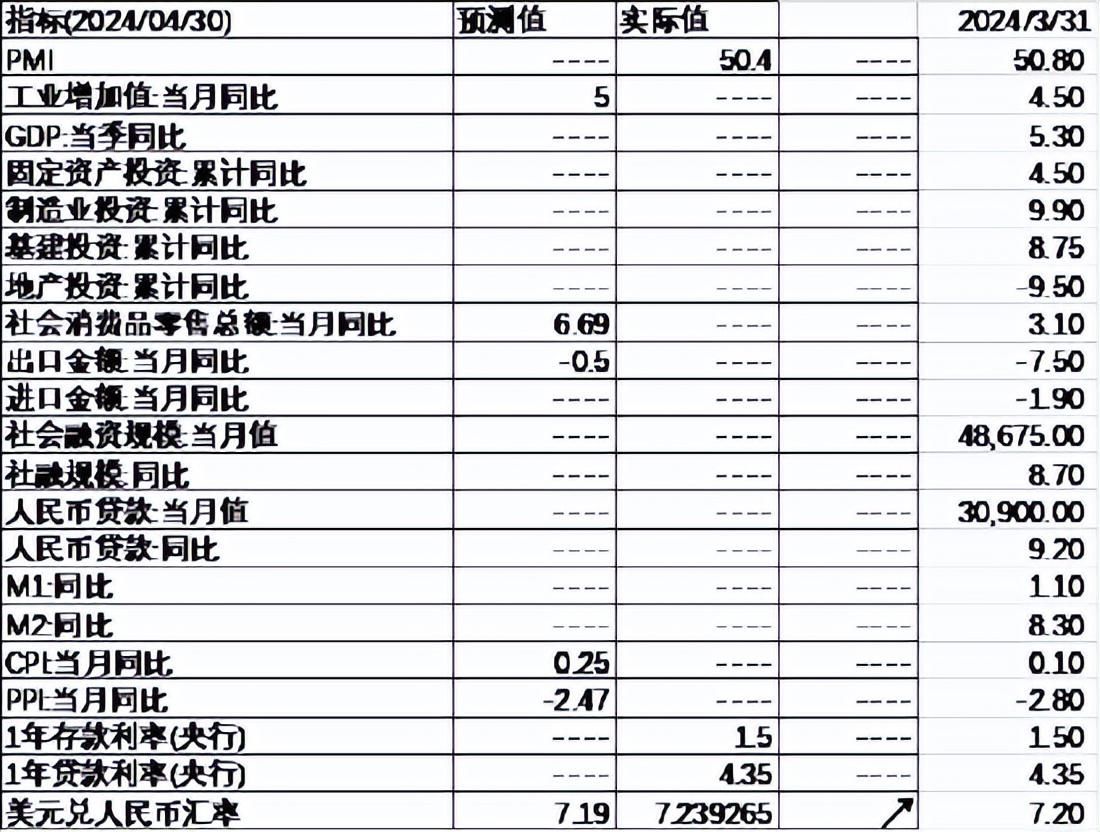

1、 国家统计局公布数据显示,4月制造业采购经理指数(PMI)、非制造业商务活动指数和综合PMI产出指数分别为50.4%、51.2%和51.7%,环比下降0.4、1.8和1.0个百分点,三大指数继续保持在扩张区间,我国经济景气水平总体延续扩张。

2、 中共中央政治局召开会议,决定今年7月在北京召开中国共产党第二十届中央委员会第三次全体会议。

3、 美国4月季调后非农就业人口增17.5万人,预期增24.3万人,前值从增30.3万人上修至增31.5万人。出乎市场预期,失业率从3月份的3.8%升至3.9%,达到2022年1月以来最高水平。工资的涨幅也低于预期,较上年同期增长3.9%,而3月份的增幅为4.1%。疲软的4月非农就业报告公布后,交易员将美联储首次降息时间预期从11月提前至9月。交易员目前预计2024年美联储将两次降息25个基点,非农前预期为一次。华尔街机构称,劳动力市场明显降温,将改变美联储下一步行动。

4、 美联储如期暂不加息,连续第六次将基准利率维持在5.25%至5.50%区间不变。FOMC声明显示,美联储将从6月开始将美债减持速度从每月600亿美元降至250亿美元。此外,最近几个月未能进一步实现2%通胀目标,重申等待在通胀方面获得更大信心后再降息。声明发布后,美股涨幅扩大,美元和美债收益率跌幅加深,现货黄金涨超1%。

5、美国4月ISM非制造业PMI为49.4,预期52,前值51.4;美国4月ISM制造业PMI为49.2,预期50,前值50.3。

市场影响因素

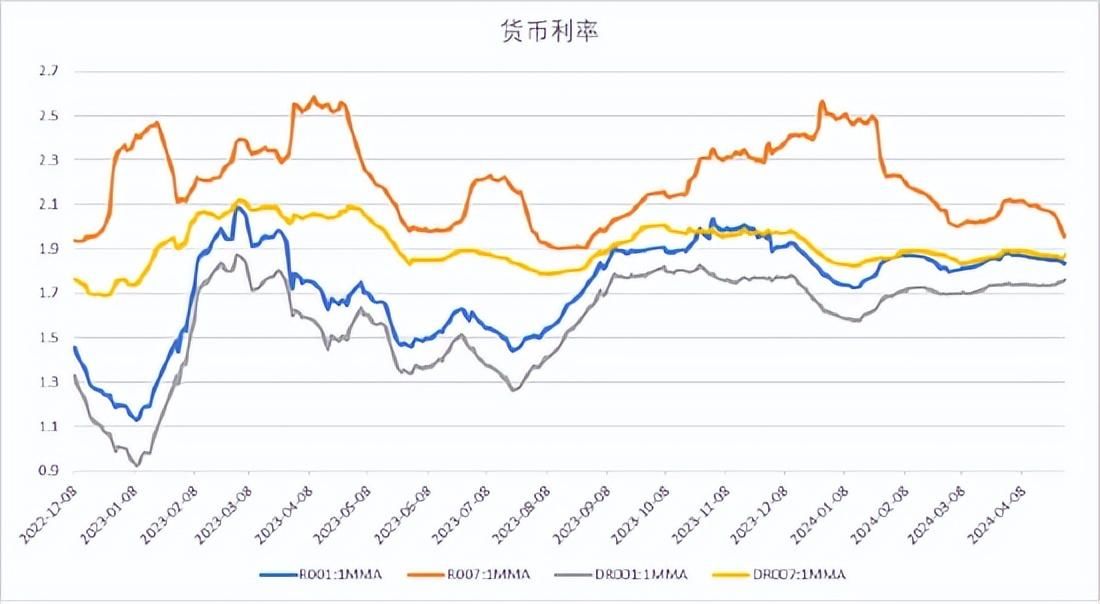

数据来源:Wind,中加基金;截至2024年5月5日

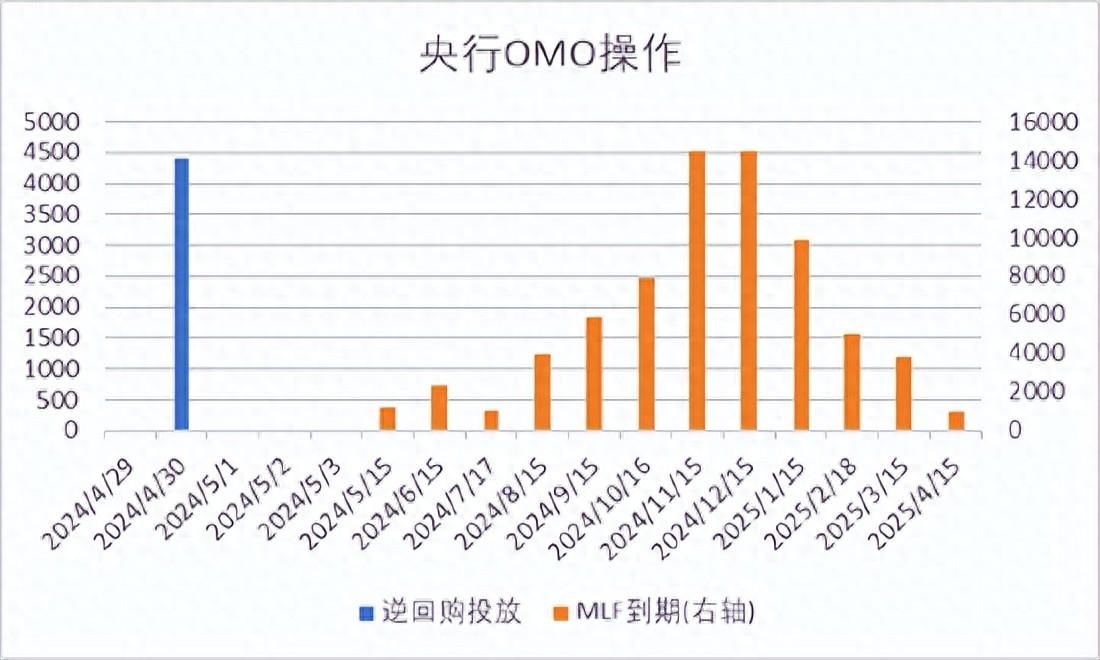

上周央行OMO投放4420亿,同时到期40亿,共计净投放4380亿。MLF5月到期量为1250亿。

数据来源:Wind,中加基金;截至2024年5月5日

生产数据方面,上周高炉开工率有所回升,同时水泥沥青开工率则有所回落。

数据来源:Wind,中加基金;截至2024年5月5日

地产数据方面,土拍溢价率有所回升,商品房成交面积有所回升但仍位于低位,地产数据表现不佳。

数据来源:Wind,中加基金;截至2024年5月5日

汽车销量方面,24年3月汽车批发及零售销量同比增速分别为13.80%及6.51%,汽车销量数据表现较好。

数据来源:Wind,中加基金;截至2024年5月5日

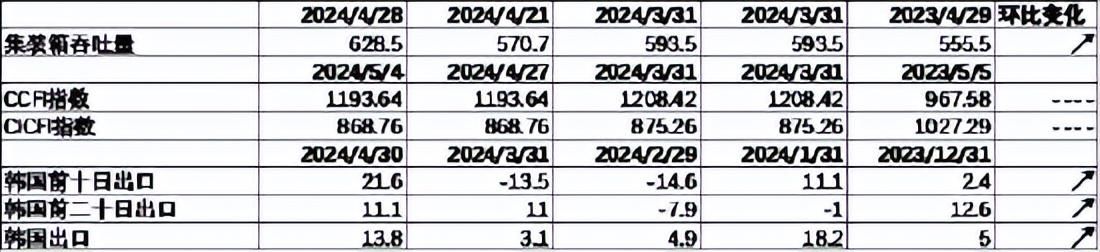

进出口数据方面,上周出口运价有所回落,同时韩国出口数据大幅回升。

数据来源:Wind,中加基金;截至2024年5月5日

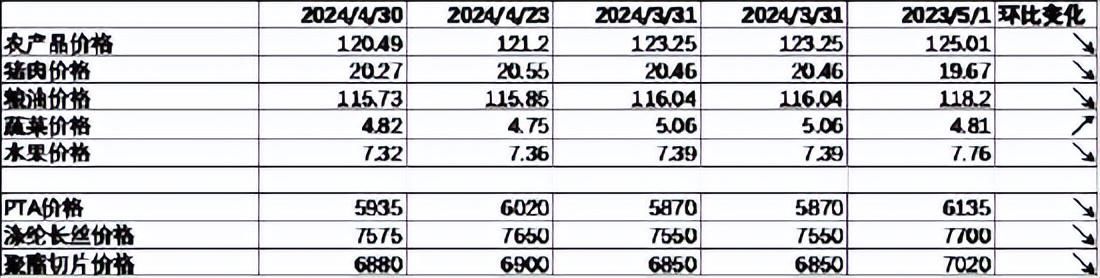

价格数据方面,农产品价格上周季节性回落。其中,蔬菜价格上行,水果价格下行,同时猪肉价格回落至20.27元,粮油价格高位回落。服装方面纤维价格大体下行。上周商品价格表现一般。

数据来源:Wind,中加基金;截至2024年5月5日

PPI影响因素方面,工业品指数上周有所下行,其中煤价、铜价、水泥价格及MDI价格有所上升,其余则有所回落。

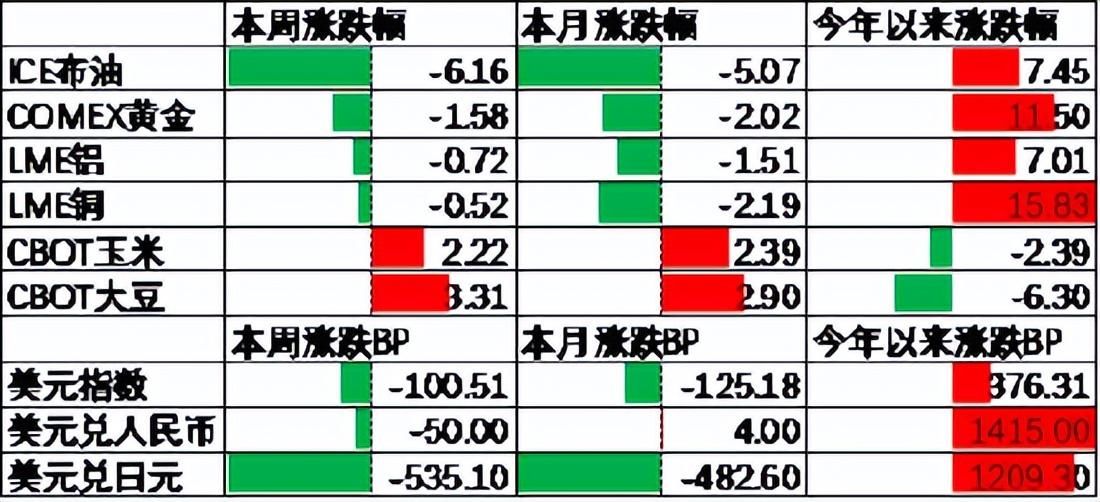

数据来源:Wind,中加基金;截至2024年5月5日;期货涨跌幅以结算价作为计算标准。

期货价格方面,上周各类期货价格大体下行,其中石油跌幅最大,大豆涨幅最大。ICE布油收于82.78美元,跌6.16%,COMEX黄金收于2310.1美元,跌1.58%。

上周美元指数下行100.51BP,美国经济及数据走弱,同时FOMC会议上美联储官员释放鸽派信号使得美元下行。在此背景下人民币上周升值50个基点,日元升值535.10个基点。

市场回顾

一、基金市场

数据来源:Wind,中加基金;截至2024年5月5日。

基金申报与发行方面,上周共计申报基金20支,其中普通混合型基金3支,债券类基金(5支)少于股票类基金(11支),FOF基金申报1支。发行一边,上周基金共计发行202.17亿,其中股票型基金发行规模有所回落。

二、股票市场

数据来源:Wind,中加基金;截至2024年5月5日

资金流动方面,上周北向资金净流入22.76亿,较此前有所减少;同时南向资金净流入60.02亿,较此前有所减少。

数据来源:Wind,中加基金;截至2024年5月5日

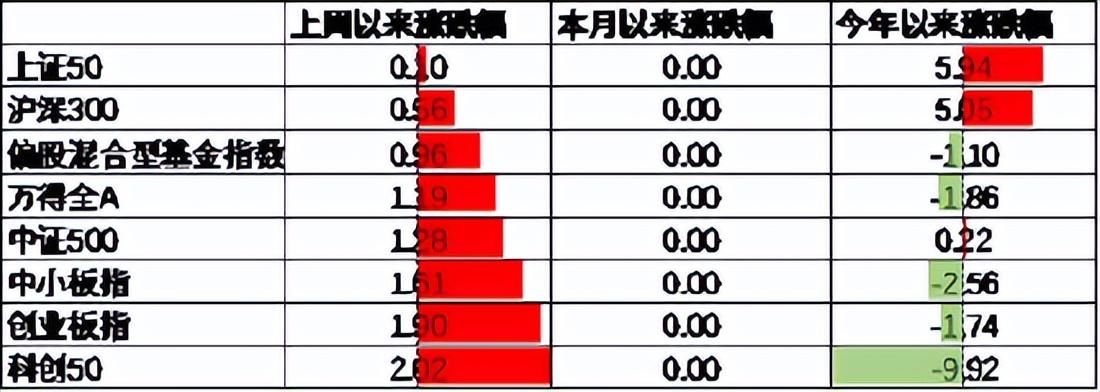

A股表现来看,上周主要板块有所上行,其中科创50涨2.02%,涨幅最大;上证50涨0.10%,涨幅最小。三中全会宣布7月召开带动市场政策预期上行,在此背景下A股出现了一定程度的回升。偏股基金指数涨0.96%。

数据来源:Wind,中加基金;截至2024年5月5日

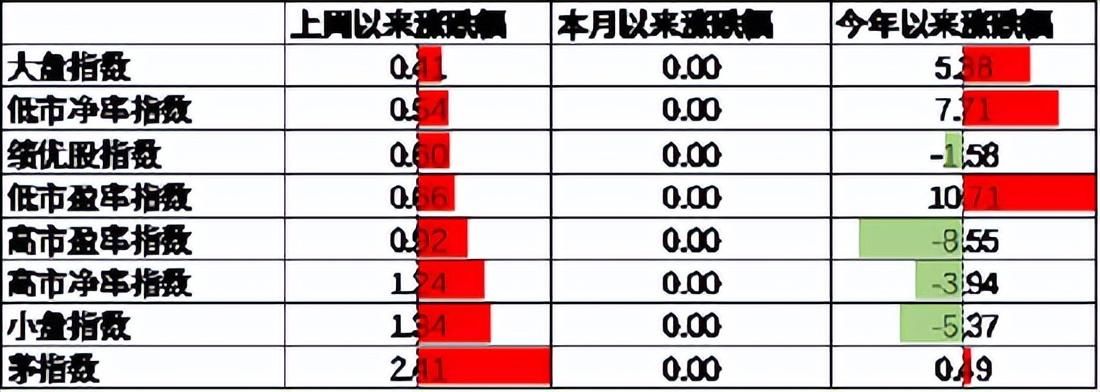

A股各风格指数中,大盘指数涨0.41%,表现最差;茅指数涨2.41%,表现最好。市场风格小盘成长占优。

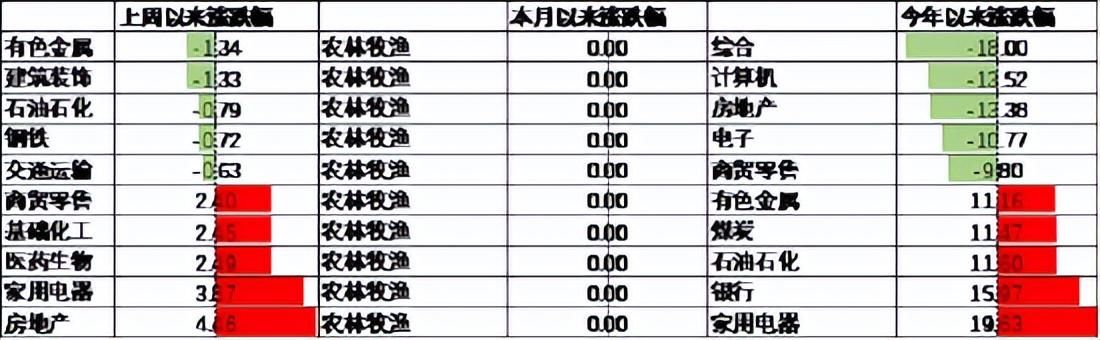

数据来源:Wind,中加基金,行业分类为申万一级.时间截至2024年5月5日。

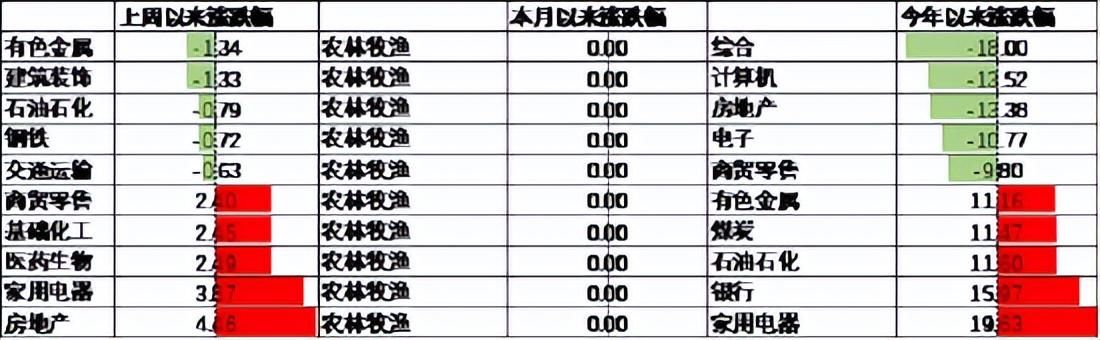

行业方面,上周31个申万一级行业中23个上涨,8个下跌。其中,大宗商品及黄金价格有所回落背景下有色金属、石油石化、钢铁及交通运输行业分别跌1.34%至0.63%不等,跌幅居前。另一方面,市场政策预期上行背景下地产悲观预期有所回暖,房地产、家电及基础化工涨4.46%、3.87%及2.40%,涨幅居前。此外,五一黄金周前市场博弈出现消费数据超预期,在此背景下商贸零售行业涨2.40%,表现较好。

数据来源:Wind,中加基金;截至2024年5月5日。

港股方面,恒生指数涨4.67%,恒生科技指数涨6.80%。国内政策预期上行叠加美元回落背景下港股上周有所上行。

数据来源:Wind,中加基金;截至2024年5月5日。

美股方面,上周有所上行,其中纳斯达克指数涨1.43%,表现最好;标普500指数涨0.55%,表现最差。就业数据及经济数据低于预期叠加FOMC释放鸽派信号,在此背景下美股有所回升。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示24年美国经济将面临衰退风险,财报显示美股盈利可能出现了一定的压力,市场可能已经开始对此进行定价。

数据来源:Wind,中加基金;截至2024年5月5日。

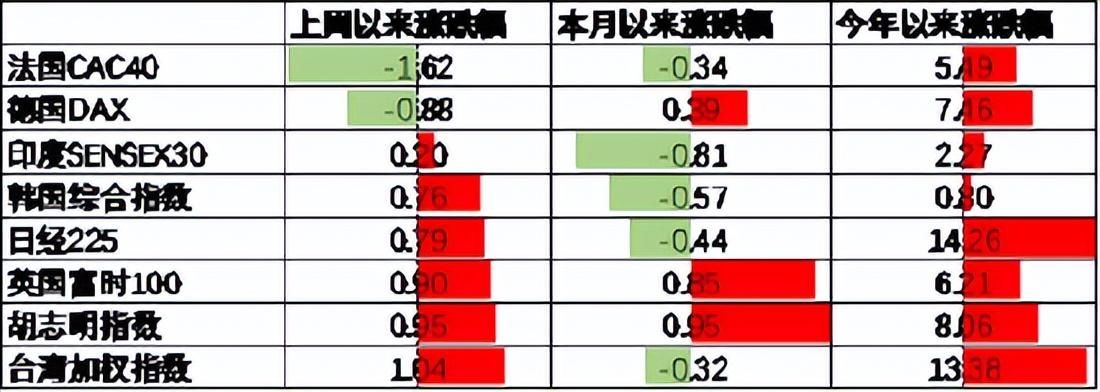

其他海外市场方面,法国市场跌1.62%,表现最差;台湾市场涨1.04%,表现最好。新兴市场较发达市场表现占优。

二、债券市场

数据来源:Wind,中加基金;截至2024年5月5日。

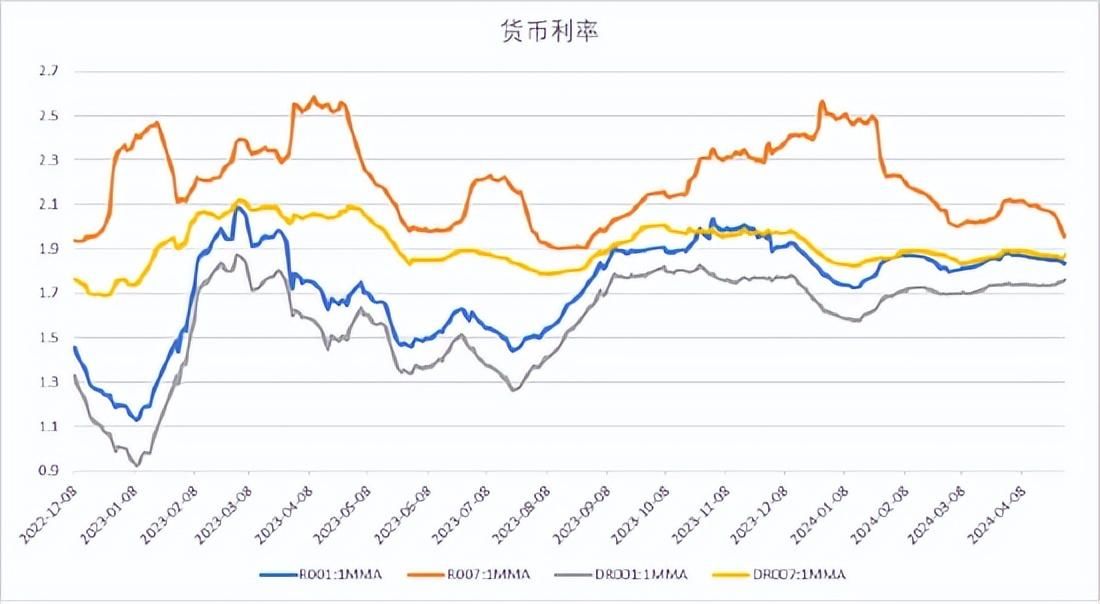

上周货币市场利率有所下行,R001一月均值降至1.84。资金面较上上周更为宽松。

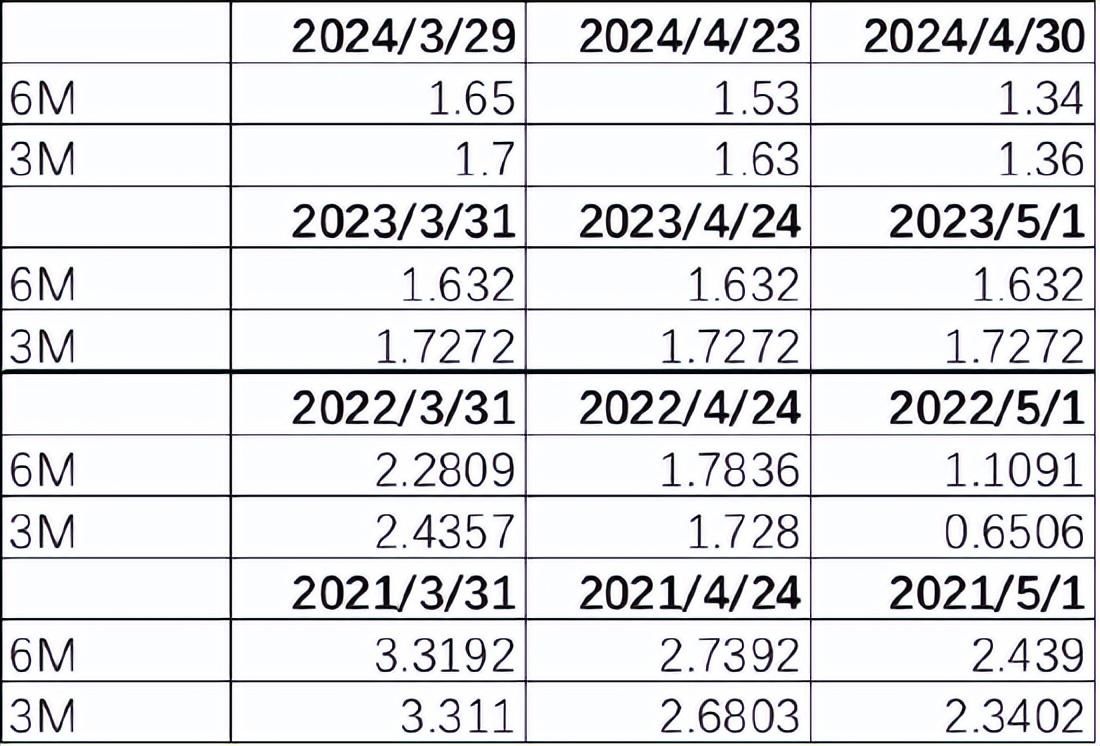

数据来源:Wind,中加基金,时间截至2024年5月5日。

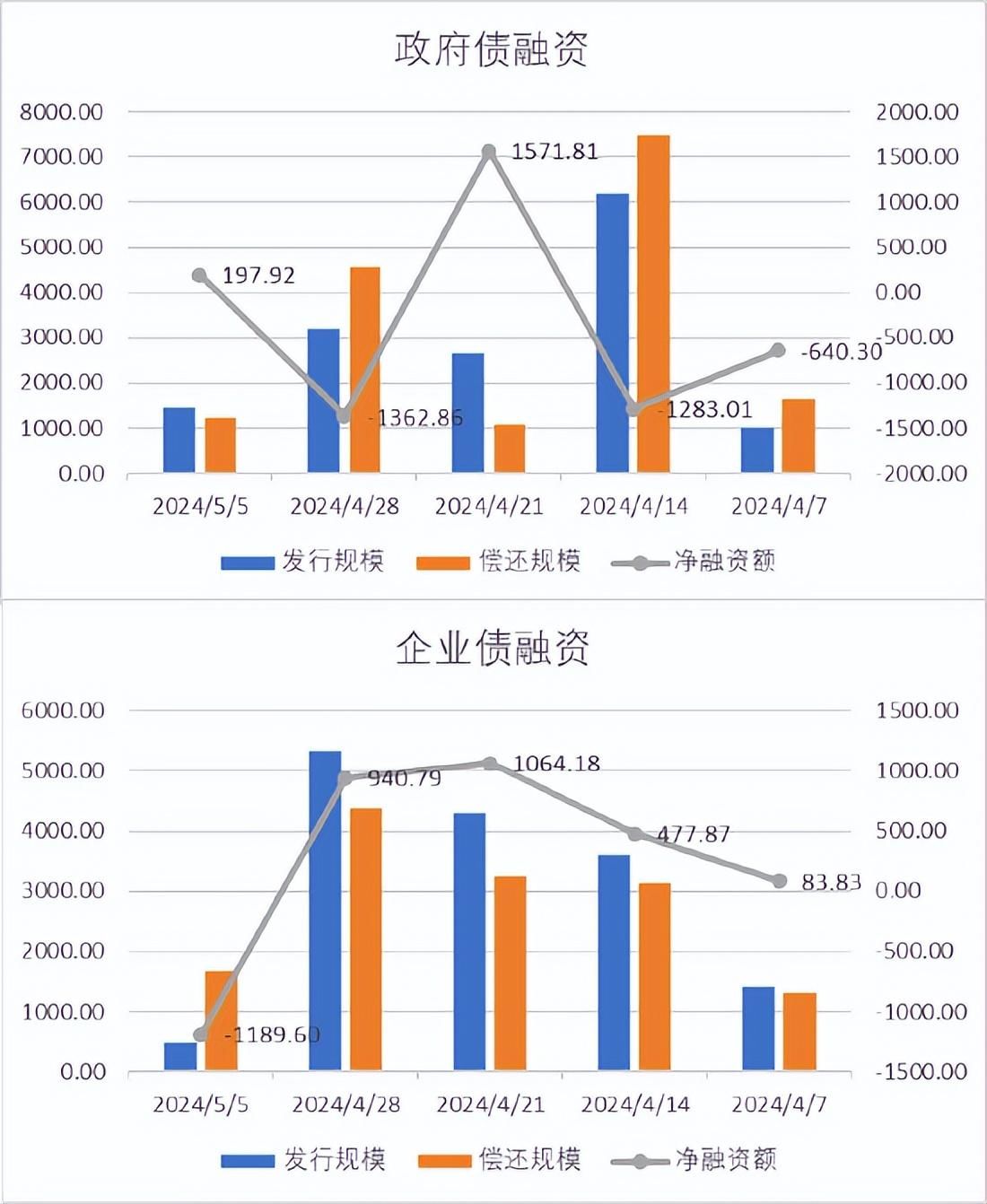

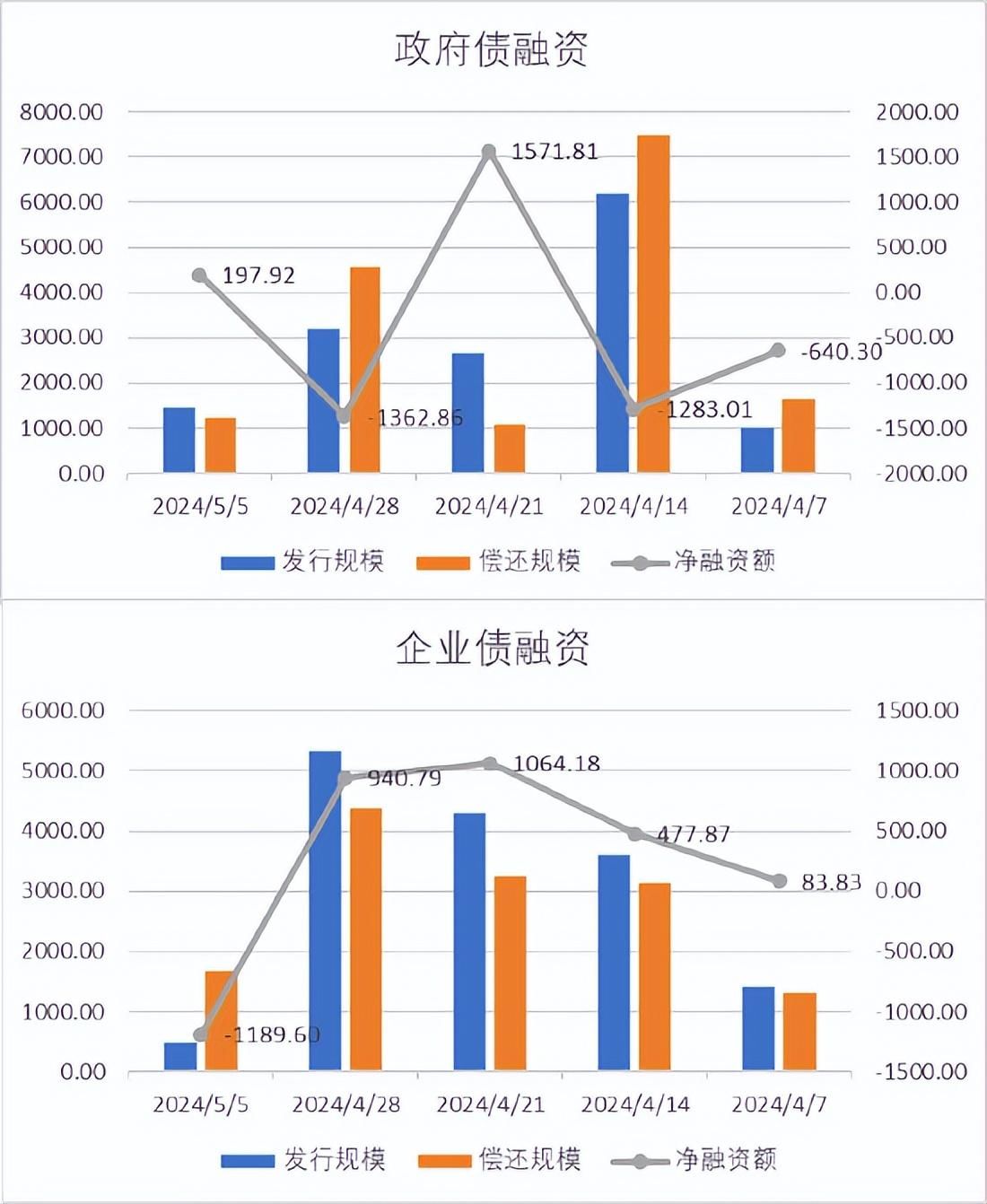

债券融资方面,上周政府债净融资额197.92亿,较此前有所回升;企业债净融资额-1189.60亿,较此前有所回落。近期债券维持净发行,关注供给冲击对债券市场的后续影响。

数据来源:Wind,中加基金,时间截至2024年5月5日。

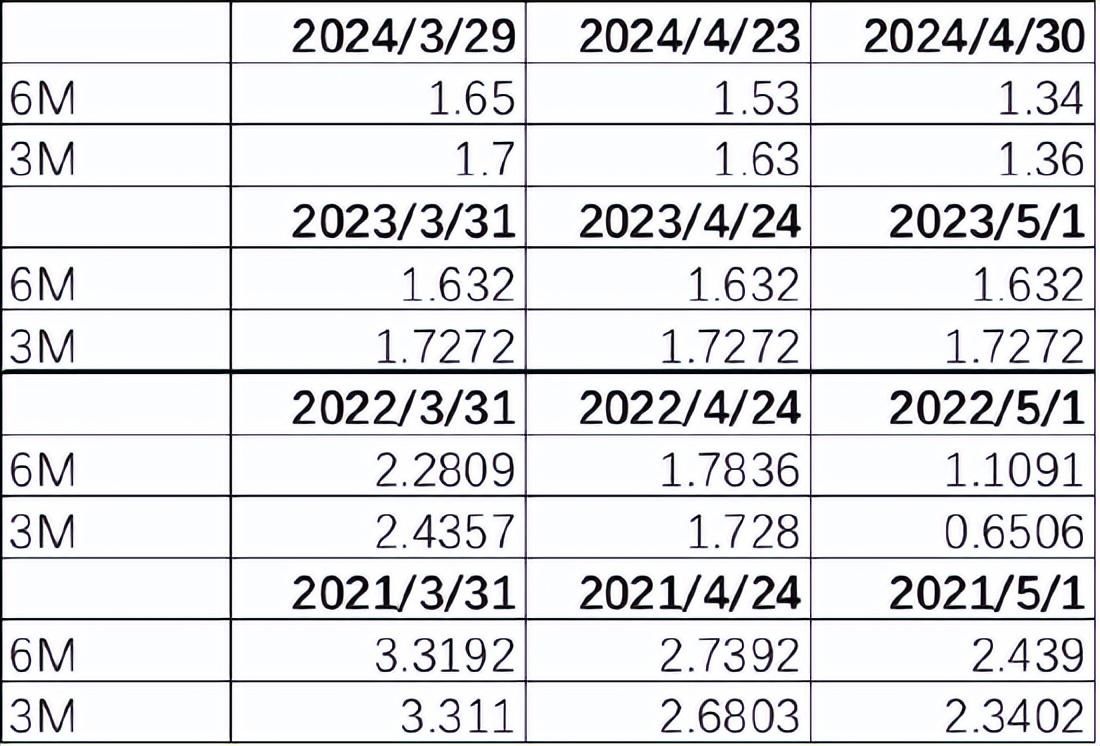

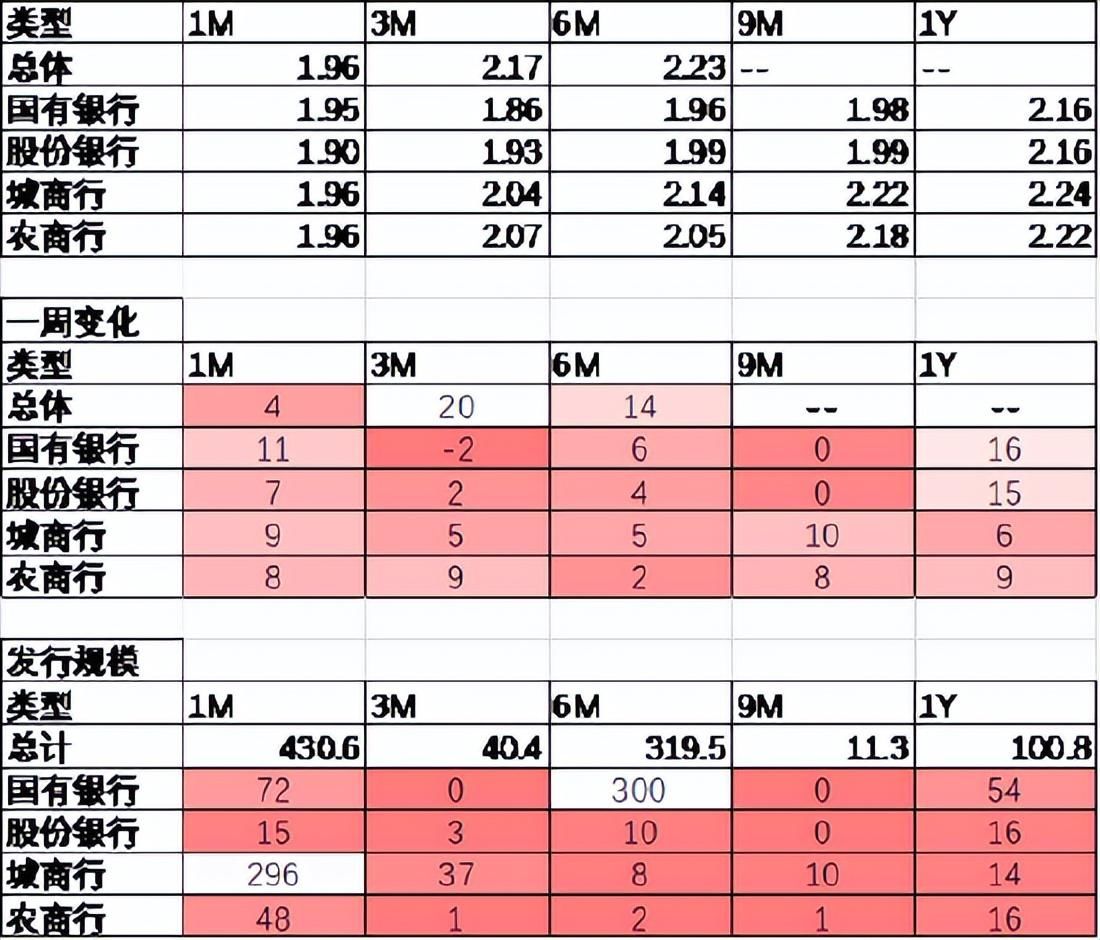

国股银票利率方面,上周大幅下行,6个月、3个月转贴现利率分别为1.34及1.36。4月贷款数据可能表现不佳。

数据来源:Wind,中加基金,时间截至2024年5月5日;分位数为过去5年分位数。

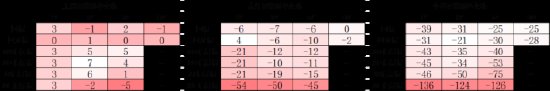

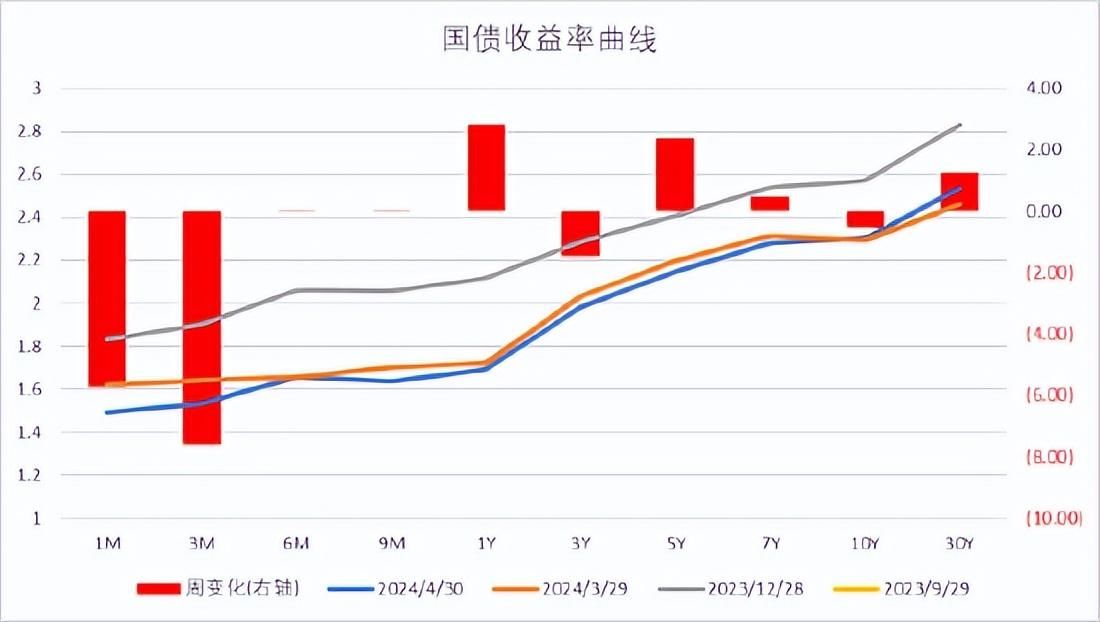

债券市场方面,上周主要债券中,信用债大体上行,其中3YAA+上行7BP,上行幅度最大。利率债小幅震荡上行,1Y国债上行3BP,幅度最大。政策出台预期带动利率小幅上行。后续随着海外逐步进入衰退,我国经济可能仍将面临较大压力,因此债市上行动力主要取决于最终政策力度。往后看,我国经济弱复苏格局可能将持续一段时间,这段时间内预计货币不会大幅紧缩,虽然利率分位数偏低但债市短期风险不大。

数据来源:Wind,中加基金;截至2024年5月5日;分位数为过去5年分位数。

期限利差方面,上周利差大体震荡,30年国债利率降至2.54,略高于MLF利率的2.5,收益率曲线仍然极为平坦。

数据来源:Wind,中加基金,截至2024年5月5日;信用利差为信用债与相同期限国开债之间的利差;分位数为过去5年分位数。

信用利差方面,信用债上行幅度更大使得利差大体走阔,目前所有券种的信用利差分位数均进入偏低区间。

数据来源:Wind,中加基金;截至2024年5月5日。

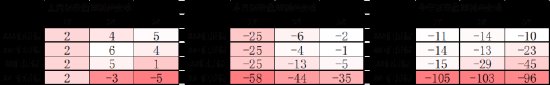

同业存单方面,上周发行利率大体下行,其中发行规模最多的6M国有银行上行6BP,为1.96%,1M城商行上行9BP,为1.96%。

数据来源:Wind,中加基金;截至2024年5月5日。

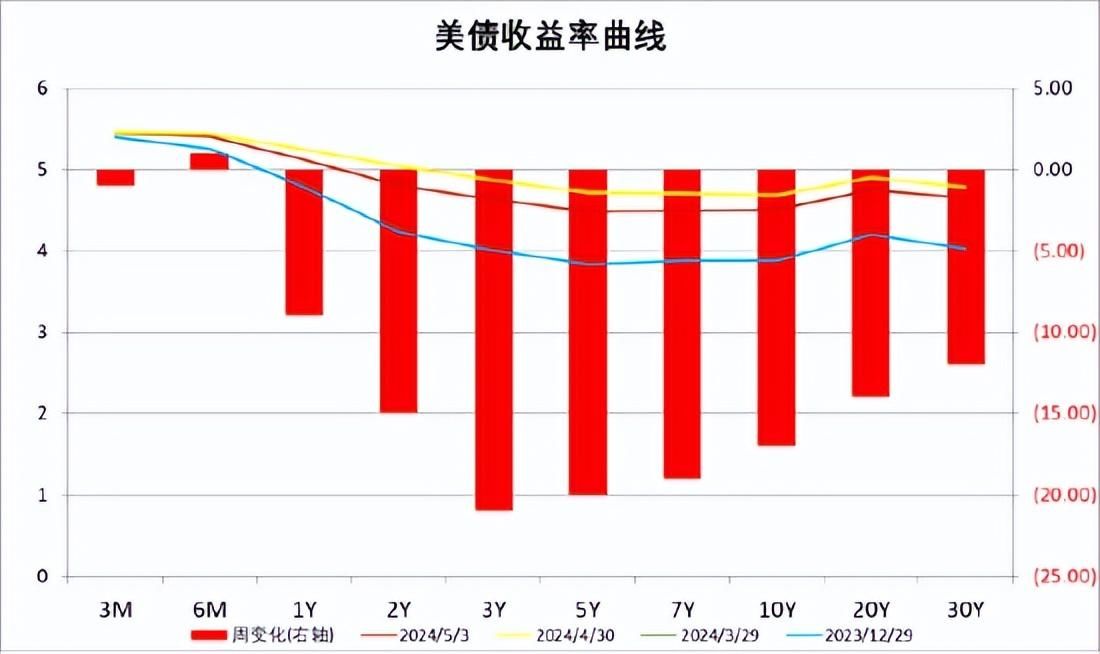

美债方面,上周利率有所下行。其中6M上行1BP,上行幅度最大,同时3Y下行21BP,下行幅度最大。美国非农就业及时薪增速数据大幅低于预期显示此前紧张的劳动力市场有所缓和,工资-通胀螺旋上行压力有所减弱。此外,5月FOMC会议后鲍威尔表态确认不会进一步加息,带动降息预期上行,美债利率有所回落。同时,2Y与10Y美债倒挂幅度有所增加,目前利差为31BP,自22年7月以来美债利率倒挂已经持续了22个月,历史经验来看24年前后美国可能正式面临衰退,关注国际政治环境扰动下供需错配是否会更加严重导致美国经济出现深度衰退。

资产配置观点

三中全会7月召开,海外降息预期上升

4月制造业PMI数据出炉,虽然由三月的50.8回落至50.4,但仍然位于扩展区间。结构上看,仍然是出口,制造业投资等相关方向维持韧性。此外,三中全会定于七月在北京召开的消息发出后市场预期会出台一定的刺激性政策,预计宏观上我国短时间内仍会延续一定的弱复苏格局。海外方面,4月PMI、就业人数及时薪增速数据的接连回落使得市场的鹰派预期得到明显缓和,同时美联储5月FOMC也确认了QT放缓。在此背景下降息预期上行,美元及美债接连回落。不过往后看,何时开始降息仍取决于美国通胀下行之路是否通畅。

数据来源:Wind,中加基金;截至2024年5月5日。

股票市场观点

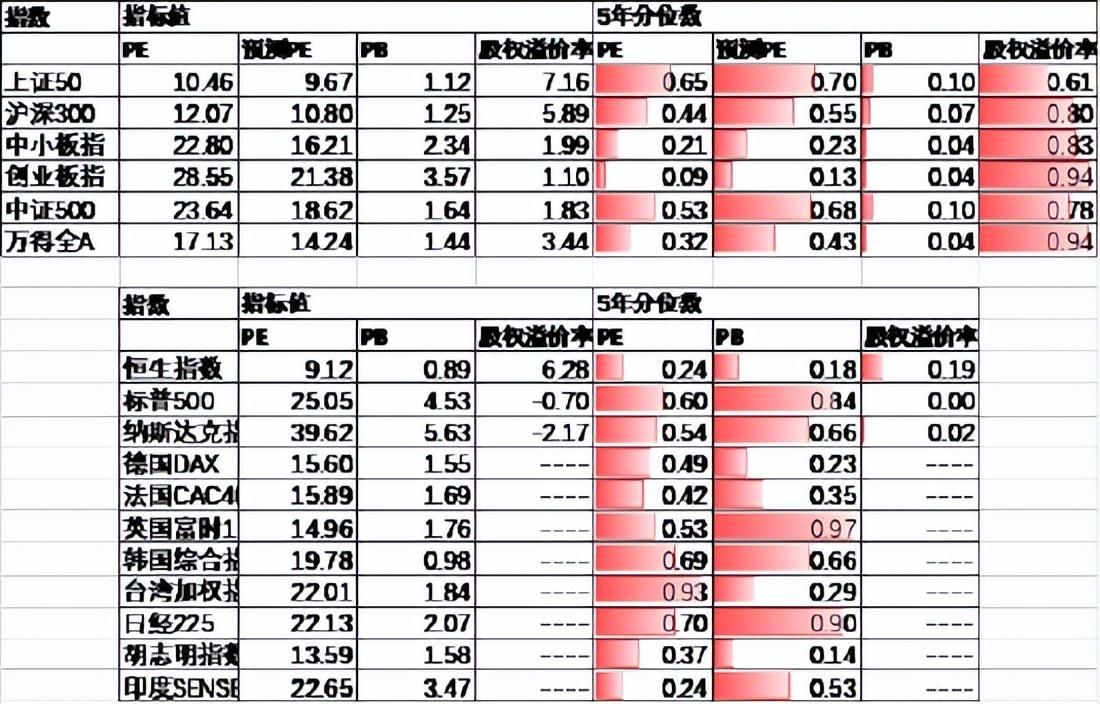

五年分位数角度,目前A股估值处于偏低水平。

近期万得全A预测PE14.24倍,处于43%分位水平,股权溢价率3.44%,处于94%分位水平。整体看A股估值处于偏低水平。估值分位数来看股市性价比较高。

数据来源:Wind,中加基金;截至2024年5月5日。

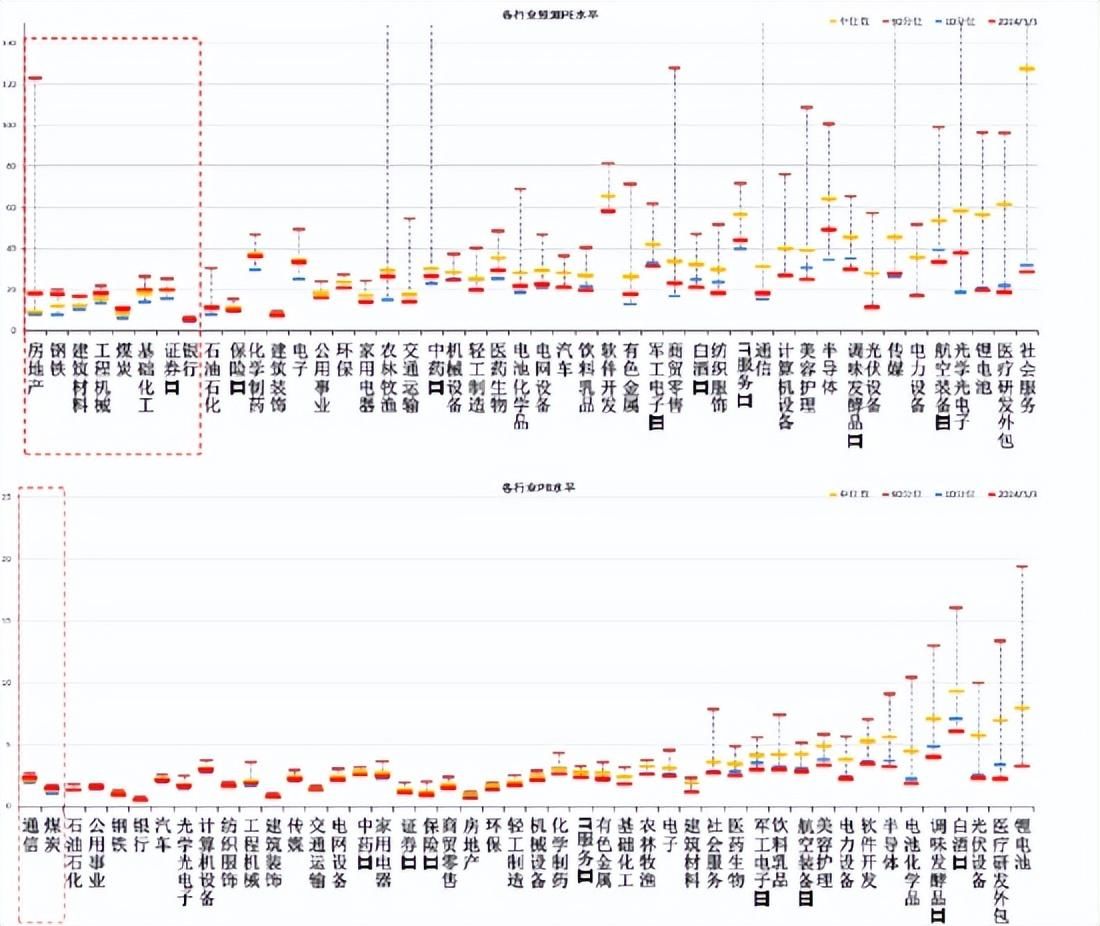

分行业看,预测PE及PB估值水平方面仅少数行业高于过去5年估值中位数,煤炭、石油石化估值相对较高。

数据来源:Wind,中加基金;截至2024年5月5日;分位数为过去5年。

短期看,市场预期7月三中全会召开会进行一定的政策转向,同时海外流动性压力缓解对风险偏好形成一定提振。往后看,配置方向上关注:

1、政策博弈背景下消费、家电等顺周期板块。

2、关注汽车、医药、建筑建材、家电及非耐用品等出口链相关行业。

债券市场观点

数据来源:Wind,中加基金;截至2024年5月5日。

中短期看,收入预期不改善的情况下,经济基本面向上幅度不大,加大逆周期调节的定调下,市场预期流动性延续宽松,支持债市行情。往后看,债市主要压力来自于潜在的大量债券供给,同时7月三中全会前预计市场波动将会加剧。建议进行哑铃型配置,在获得长端资本利得的同时使用短端高流动性债券应对潜在风险。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

本文地址:http://lanlanwork.gawce.com/quote/5328.html 阁恬下 http://lanlanwork.gawce.com/ , 查看更多